L’intelligence artificielle au service des Fintechs

Publié le 22 octobre 2021 - Mis à jour le 04 décembre 2023

Le secteur de la finance a connu plus de transformations ces deux dernières années que pendant les 20 années précédentes. La transformation digitale est au cœur de ces changements - à la fois au sein des institutions financières et plus largement à travers tout l'écosystème bancaire.

La taille du marché de l'IA dans la Fintech est estimée à 42,83 milliards USD en 2023 et devrait atteindre 49,43 milliards USD d'ici 2028, avec un TCAC de 2,91% au cours de la période de prévision (2023-2028).

L'épidémie de la COVID-19 a accéléré le changement dans la façon dont les gens interagissent avec les services financiers. Les FinTech se sont concentrées sur le renforcement de leur infrastructure existante en investissant dans de nouvelles ressources ou en augmentant leur capacité à résister à la pression exercée sur leurs systèmes par des volumes de transactions plus élevés. Bien que cela représente un défi pour ces entreprises, ces actions ont généré un besoin essentiel de solutions d'IA, car elles dépendent des volumes de transactions pour leurs revenus. De tels facteurs devraient être le moteur de la demande de solutions d'IA sur le marché des technologies financières.

L’amélioration de l’expérience client au sein des Fintechs

L’expérience client fait partie des points reconnus chez les Fintechs. L’intelligence artificielle permet ainsi d’améliorer et de fluidifier cette expérience, tout en la rendant intelligente.

D’après Microsoft,«D’ici 2025, 95% des interactions avec les clients se feront par des canaux utilisant la technologie de l’intelligence artificielle (IA) » Ce potentiel qu’a l’IA est dû à son pouvoir d’analyser et de traiter des quantités de données astronomiques qui proviennent de sources différentes. De plus, elle recense le comportement et les émotions des utilisateurs, permettant ainsi d’améliorer l’expérience client digitale.

Et c’est un constat que ce sont fait les Fintechs. En effet, comparé aux banques traditionnelles qui cherchent à aider les clients à accomplir leurs différentes tâches bancaires, les Fintechs

choisissent plutôt une approche nouvelle dans leur manière de communiquer avec leurs clients. L’intelligence artificielle a cette capacité de transformer les différentes communications avec les clients, en favorisant le libre service dans le secteur bancaire.

7 manières par lesquelles l’ia transforme le monde de la fintech

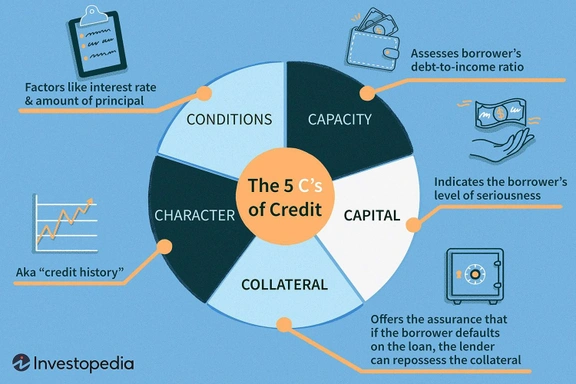

Analyse de la solvabilité

Dans le domaine de l'analyse de la solvabilité, la technologie de l'IA a révolutionné l'évaluation des comptes de crédit, de trésorerie et d'investissement, fournissant des informations en temps réel aux banques. Cette capacité avancée permet un support de compte rationalisé en interprétant efficacement les données des clients.

L'IA permet aux institutions bancaires de traiter rapidement et avec précision d'importantes informations sur les clients, en comparant et en analysant des données pour déterminer l'éligibilité d'un client pour des produits ou services demandés. En utilisant des modèles linguistiques étendus (LLM), les banques peuvent interpréter les données des clients et évaluer les facteurs de risque, tandis que les entreprises de fintech adaptent les prêts et les produits d'assurance en fonction des besoins individuels des clients.

Support client

Les chatbots et assistants virtuels alimentés par l'IA révolutionnent l'interaction client dans le secteur financier, offrant un support instantané et personnalisé, gérant les demandes, proposant des recommandations de produits et assistant dans la gestion des comptes. Accessible 24h/24, ce service alimenté par l'IA assure un support client continu.

Ces systèmes analysent les données clients, comprenant les préférences et comportements, permettant aux entreprises de la FinTech de fournir des conseils personnalisés et d'aider dans des décisions financières cruciales. Cette attention personnalisée élève considérablement l'expérience client, favorisant la croissance des entreprises.

Détection de la fraude

L'IA joue également un rôle central dans la détection de la fraude en analysant de grands volumes de données financières et en identifiant des schémas inhabituels ou des activités suspectes.

Avec des algorithmes d'apprentissage automatique et le traitement du langage naturel, l'IA dans la fintech peut apprendre à partir de données historiques et appliquer ces connaissances pour détecter en temps réel des transactions frauduleuses. Elle peut également s'adapter à de nouvelles techniques de fraude, ce qui la rend très efficace pour rester en avance sur les fraudeurs.

Automatisation des processus

L'automatisation des processus, moteur clé de l'IA dans les organisations financières, a évolué vers l'automatisation cognitive des processus. Le partenariat entre Traydstream et Infosys Finacle en est un exemple, utilisant la technologie de la blockchain pour automatiser les processus de financement commercial, réduisant le temps et améliorant la précision.

Assistant financier virtuel automatisé

Les robo-advisors alimentés par l'IA utilisent des algorithmes d'apprentissage automatique pour fournir des conseils financiers personnalisés aux clients. Ils analysent la situation financière, les objectifs et la tolérance au risque d'un individu afin de recommander des stratégies d'investissement et des portefeuilles adaptés à leurs besoins uniques.

Cette automatisation garantit que les clients reçoivent des conseils en accord avec leurs objectifs financiers spécifiques.

Exemple de Wealthfront : Wealthfront est un robo-conseiller qui utilise l'IA pour construire et gérer des portefeuilles d'investissement personnalisés pour les clients en fonction de leurs objectifs financiers et de leurs préférences en matière de risque.

Prise de décision intelligente

L'analyse basée sur les données alimente les décisions commerciales éclairées. Les clients peuvent utiliser des applications fintech avec des outils de visualisation des données alimentés par l'IA pour présenter et agir sur des concepts et des objectifs complexes. Ces outils d'IA peuvent simplifier les données en informations digestes pour des insights rapides et actionnables. En conséquence, les équipes peuvent améliorer leur prise de décision financière avec moins de confusion et d'erreurs.

Analyse prédictive

Le succès de nombreuses institutions financières dépend non seulement de leur capacité à analyser les tendances commerciales actuelles, mais aussi de leur capacité à anticiper les défis de demain. Selon une étude récente d'Entrepreneur, l'IA peut fournir des analyses prédictives, favorisant l'optimisation des ressources, la génération de revenus et les ventes.

Les LLMs aident à analyser les données financières et à prédire les tendances futures des investissements, donnant aux investisseurs la confiance de prendre des décisions éclairées pour maximiser les rendements. Un LLM peut subir une formation spécialisée lorsqu'il s'agit d'un domaine ou d'une industrie spécifique. La personnalisation façonne le modèle pour générer des réponses précises et pertinentes basées sur un domaine, fournissant des informations ciblées de manière efficace.

Quel est le futur de l’IA dans les Fintechs ?

L’IA dans le domaine de la Fintech va être de plus en plus présente et dans différents services. Toutefois, elle ne pourra pas remplacer l’humain à 100%, du moins pour le moment. En effet, dans le milieu financier, la confiance repose encore sur l’humain et le fait d’avoir

un conseiller réel et physique pèse dans la balance pour beaucoup de clients. Que ce soit pour placer son argent, emprunter, monter une entreprise, ou tout autre projet. Ce ne serait donc pas intéressant de remplacer cette relation mais bien de l’accompagner et ainsi, fiabiliser les décisions en s’appuyant sur un grand nombre d’informations.

Articles similaires

Réduire le stress des fêtes avec Q°emotion : Comment les marques peuvent gérer les émotions des clients à Noël

Publié le 29 octobre 2024 - Mis à jour le 19 mars 2025

Réduire le stress des fêtes avec Q°emotion : Comment les marques peuvent gérer les émotions des clients à Noël Introduction : Le paradoxe de Noël Bien que Noël soit traditionnellement une pé...

Customer Experience vs. Customer Success : Comprendre les différences et maximiser la fidélité client grâce à l'analyse émotionnelle

Publié le 24 octobre 2024 - Mis à jour le 14 février 2025

Dans un environnement commercial de plus en plus compétitif, les entreprises doivent désormais redoubler d'efforts pour capter et fidéliser leurs clients. Selon une étude récente de Forrester , \...

Q°emotion, un outil pour...

Hiérarchiser les irritants

sur les parcours clients.